Comment calculer Plus-value vente terrain ?

Dès que vous vendez un bien immobilier, l’administration fiscale évaluera la valeur ajoutée de la propriété afin de l’imposer. Vous souffrirez alors deux pour voir même trois impôts différents. Nous verrons en détail comment la plus-value immobilière imposable est calculée et comment l’imposition s’applique. Vous serez ainsi en mesure d’estimer pas à pas sans problème le montant de la taxe que vous paierez lors de la vente de votre propriété. Rappelons que le transfert de la résidence principale est exonéré. En dehors de quelques autres cas rares, la vente de biens immobiliers entraînera le calcul des impôts sur la valeur supérieure.

Résumé

- 1- Calcul du gain en capital immobilier brut.

- a- Le prix de vente utilisé pour le calcul des gains en capital immobiliers.

- b- Prix d’achat : vous peut ajouter des honoraires de notaire et/ou des œuvres.

- 2- Abattement pour la période de détention sur la plus-value immobilière.

- 3- Impôt sur le revenu et prélèvements sociaux à payer en cas de gains immobiliers.

- 4- Impôt sur les gains immobiliers élevés

- Calcul de l’imposition en cas de plus-values immobilières : exemple.

Plan de l’article

- 1- Calcul du gain en capital immobilier brut.

- 2- Abattement pour la période de détention sur la plus-value immobilière.

- 3- Impôt sur le revenu et prélèvements sociaux à payer en cas de gains immobiliers.

- 4- Impôt sur les gains immobiliers élevés

- Calcul de l’imposition en cas de plus-values immobilières : exemple.

1- Calcul du gain en capital immobilier brut.

Avant d’examiner le taux d’imposition, il est nécessaire d’estimer la plus-value qui sera imposée. On pourrait penser que cela correspond au prix de la vente dont le prix d’achat est retiré, mais ce n’est pas le cas.

Exemple

Mr Corrigetonimpot a acheté une propriété de 100 000€ et la revend 250 000€. Il ne sera pas imposé sur la base de 150.000€.

Le gain en capital brut qui permettra le calcul de l’imposition se compose du prix d’acquisition ajusté et du prix de vente ajusté.

a- Le prix de vente utilisé pour le calcul des gains en capital immobiliers.

Pour le calcul de la taxe, le prix de vente inclura tous les frais que l’acheteur doit vous payer. Dès que la loi précise un aspect aux frais de l’acheteur, vous devrez l’inclure dans votre valeur en capital en tant que vendeur.

Inversement, vous devrez payer des frais pour vendre la propriété qui sera retirée de la plus-value. Nous trouvons par exemple le coût des diagnostics (termites, amiante…).

En fait, il y aura une légère différence entre le montant final de la vente et la valeur utilisée pour le calcul des gains en capital immobiliers.

b- Prix d’acquisition : frais de notaire et/ou travaux peuvent être ajoutés.

Cette partie est beaucoup plus importante. Le prix d’achat que vous retenez pour le calcul du gain en capital peut être augmenté de manière significative. Soyez prudent parce que les gains fiscaux sont énormes.

- Vous pouvez ajouter les frais d’acquisition : ceci correspond aux frais de notaire. Vous avez deux options : soit vous mettez le montant des frais notariés que vous avez effectivement payés, soit vous optez pour un forfait de 7,5% du prix d’achat. L’option pour le paquet de 7,5% est donc meilleure si elle est supérieure aux honoraires notariés ; d’autre part, elle n’est pas possible pour les biens reçus par don ou succession.

- Vous pouvez ajouter le montant du travail payé sur la propriété de l’origine (seulement le travail non déductible de l’impôt sur le revenu. Voir : quels travaux sont déductibles du revenu foncier ?). Comme auparavant, vous ne pouvez pas le faire et opter à la place pour une allocation qui est cette fois-ci de 15% si et seulement si vous avez détenu la propriété depuis au moins 5 ans.

Exemple .

M. Corrigetonimpot a acheté un 100 000€ il y a 10 ans et payé 3 000€ en honoraires de notaire. Il a fait 10 000€ de travail depuis le début. Il le vend 200 000€. Il doit payer 4 000€ pour les divers diagnostics avant la vente et l’acheteur doit lui verser 1 000 euros d’indemnité d’expulsion.

1- Le prix de vente pour le calcul du gain en capital imposable ne sera pas de 200.000€. Les frais sont déduits et les primes payées par le vendeur sont ajoutées. 200.000 — 4.000 1.000 = 197 000€.

2- Le prix d’achat n’est pas 100.000€. M. a le choix d’ajouter les frais de notaire de 3 000€ ou d’opter pour le forfait 7,5 %. Le paquet est bien meilleur et M. Corrigetonimpot le conservera parce qu’il peut réduire la plus-value de 100.000* 7,5% ou 7.500 €.Mr peut également inclure les 10 000€ de travail ou choisir le paquet de 15%. Il choisira le 15% pour réduire la plus-value immobilière de 15% *100,000 = 15.000€ au lieu de 10.000€. Le prix d’achat sélectionné est de 100 000 7 500 15 000 = 122 500€.

Gain en capital brut immobilier : Prix de vente ajusté — prix d’achat ajusté = 197 000 — 122 500 = 74 500€

2- Abattement pour la période de détention sur la plus-value immobilière.

Une fois que vous avez calculé le gain en capital brut, la deuxième étape consiste à appliquer une déduction pour période de détention. Ce n’est qu’après avoir retiré l’allocation que le surplus immobilier imposable sera imposé.

Malheureusement, nous verrons que vous allez payer deux impôts différents : l’impôt sur le revenu ET les prélèvements sociaux. Les autorités fiscales conserveront le même gain en capital brut (calculé à l’étape 1 ci-dessus) pour les deux impôts, mais appliqueront des déductions pour différentes périodes de détention.

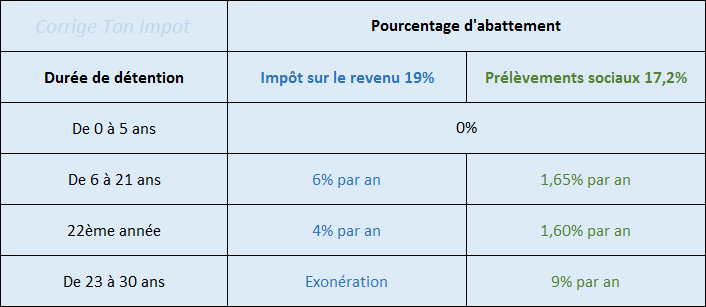

Les autorités fiscales compteront le nombre d’années complètes entre le moment où vous avez acheté le bien et le moment où vous le vendez. Il appliquera ensuite une déduction brute pour gain en capital en fonction de la durée de la participation afin de savoir le gain en capital imposable au titre de l’impôt sur le revenu… et une autre déduction différente selonla durée de la détentionpour calculer le gain en capital imposable sur les prélèvements sociaux.

Déduction en fonction de la durée de la détention pour le calcul des plus-values immobilières imposables.

Exemple

M. Corrigetonimpot vend des biens immobiliers. Il en est propriétaire pendant 15 ans et 6 mois. Elle effectue l’opération « prix de vente corrigé — prix d’achat ajusté » et obtient un gain en capital brut de 100 000 euros. 1- L’administration fiscale appliquera une allocation pour la durée de détention basée sur l’ensemble des années.2- Pour le calcul de l’impôt sur le revenu, l’abattement est de 6% par an de la 6e à la 15e année (10 années). Cela donne 6 %* 10 = 60 % de réduction. Le gain en capital imposable pour l’impôt sur le revenu sera de 100 000 — 60% * 100 000 = €40 000 .3- Pour le calcul des prélèvements sociaux, l’allocation est de 1,65 % par an de la 6e à la 15e année. Cela donne 1,65 * 10 = 16,5 %. Le gain en capital imposable pour les prélèvements sociaux sera de 100 000 — 100 000 * 16,5 % = 83 500€.

Notez qu’après 22 années complètes, l’abattement fiscal est de 100 %, ce qui annule l’impôt. Les prélèvements sociaux resteront à payer parce que la déduction sur les gains en capital imposables pour ces derniers sera totale après seulement 30 ans.

3- Impôt sur le revenu et prélèvements sociaux à payer en cas de gains immobiliers.

La dernière étape est le calcul de l’impôt. Les gains immobiliers engendreront des impôts sur le revenu, mais aussi des prélèvements sociaux. Les deux sont payables et sont indépendants. Impossible de déduire le premier impôt sur le gain en capital de l’autre. Les tarifs sont les suivants :

- Impôt sur le revenu : 19%.

- Prélèvements sociaux : 17,2 %.

Ils s’appliqueront à leurs gains en capital imposables respectifs.

Suite de l’exemple

M. Corrigetonimpot a obtenu une plus-value imposable de 40 000 euros d’impôt et de 83 500€ pour les prélèvements sociaux après 15 ans. Il paiera donc : 1- Impôt sur le revenu : 40,000* 19% = 7.600 €.2- Prélèvements sociaux : 83 500 * 17,2% = 14.362€.

Ces trois étapes de calcul s’appliqueront à la majorité des transferts de biens. Le notaire effectuera la déclaration et les calculs, mais il est toujours intéressant de l’estimer en amont comme mesure de contrôle et d’anticiper l’imposition. Un simulateur Excel gratuit est joint ci-dessous pour faciliter le calcul. Il est à noter qu’un troisième impôt peut apparaître lorsque le gain en capital imposable dépasse un certain seuil.

4- Impôt sur les gains immobiliers élevés

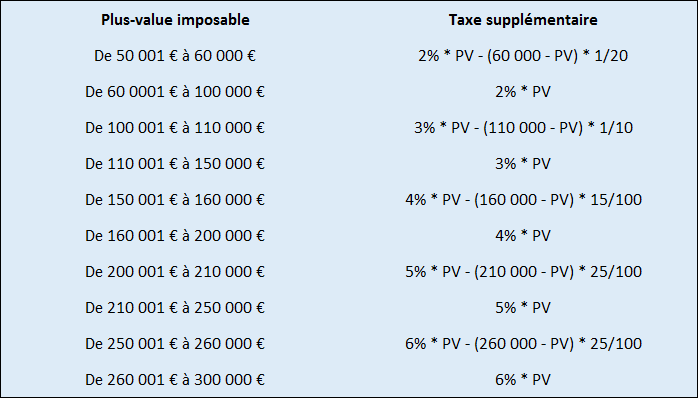

Au cours des deux dernières années, le gouvernement a ajouté une taxe supplémentaire. Elle ne s’applique à vous que si le gain en capital imposable dépasse 50 000€. Nous examinerons la plus-value imposable (donc après allocation pour la durée de l’exploitation) relative à l’impôt sur le revenu et non à celle relative aux prélèvements sociaux. En vue d’un dépassement de 50 000 euros, une troisième taxe apparaît qui est de 2% à 6% selon la situation.

Tableau de l’impôt supplémentaire en cas de gains immobiliers élevés.

Nous arrivons rapidement à des calculs savants parce qu’un mécanisme de lissage est mis en place. Concrètement, rappelez-vous que c’est un taux supplémentaire de 2 à 6 % qui s’appliquera à la plus-value. Je vais finir avec un exemple entier pour revenir à tous les calculs. D’une manière plus simple, j’ai fait un simulateur gratuit Excel infiniment modifiable : Simulateur gratuit pour calculer l’impôt sur les plus-values immobilières.

Calcul de l’imposition en cas de plus-values immobilières : exemple.

M. Corrigetonimpot vendra son bien locatif. Ce n’est pas sa résidence principale. Il l’a achetée 150.000€ et la vend 300.000€. Il en est propriétaire pendant 11 ans et 9 mois. Les honoraires de notaire s’élevaient à 4 000€ et tout le travail effectué a été déductible du loyer. Il a des dépenses de 3 000€ pour divers diagnostics. Qu’est-ce qu’il va payer sur la plus-value ?

1 : Calcul de la plus-value brute de l’immobilier.

M. peut augmenter son prix d’achat de 7,5% ou les honoraires de notaire payés. L’option pour 7,5% est meilleure. M. peut également inclure le travail. N’ayant pas le droit d’inclure ceux déduits des impôts, il utilisera le forfait de 15%, ce qui est possible parce qu’il possède la propriété depuis plus de 5 ans. Il peut également dégonfler les dépenses engagées pour vendre.

Gains immobiliers bruts = prix de vente corrigé — prix d’achat ajusté = (300 000 — 3 000) — (150 000 150 000 * (15% 7,5 %)) =113 250€ .

2- Calcul de la plus-value imposable : abattement pour les périodes de rétention.

Les autorités fiscales ont 11 ans de détention. L’allocation pour période d’exploitation est de 6% par an à partir de la sixième année pour l’impôt sur le revenu. Nous obtenons 6% * 6 ans = 36% abattement. Le gain immobilier imposable pour l’impôt sur le revenu est de 113 250 — 113 250 * 36% = 72 480€.

L’ allocation pour les périodes de détention n’est pas la même pour les prélèvements sociaux. Il est de 1,65% par an pendant 6 ans ou 9,9%. La plus-value immobilière imposable pour les prélèvements sociaux est de 113 250 — 113250 * 9,9% = 102 038€.

3- Calcul des prélèvements fiscaux et sociaux.

L’ impôt sur le revenu est de 19 % et s’applique au gain en capital imposable de 72 480€. Vous devez payer 72 480 * 19% = 13,771€.

Les déductions sociales sont payables de 17,2% sur l’autre base imposable de 102.038€. Vous devez également payer 17,2%* 102 038 = 17 551€.

4- Impôt supplémentaire pour la plus-value immobilière élevée.

En l’ espèce, le gain en capital imposable au titre de l’impôt sur le revenu est de 72 480€. Ceci est supérieur au seuil de 50 000€, donc une troisième taxe est payable. Selon la , si la plus-value est comprise entre 60 000 et 100 000€, vous devez payer 2% * PV. Nous obtenons 72,480 * 2% = 1.450€.

M. paiera au total 13,771 17,551 1450 ou 32,772€.