Comment trader rapidement ?

Comment devenir un commerçant ? Dans cet article, nous verrons la stratégie globale que nous avons utilisé pour devenir millionnaires avec la bourse.

En 2010, nous avons créé un outil d’aide à la décision pour investir facilement en bourse. Nous avons appelé cet outil AFM pour Future Millionaires Algorithm.

Grâce à cet outil, nous avons transformé quelques centaines d’euros en plusieurs millions d’euros aujourd’hui.

Vous pouvez cliquer ici si vous souhaitez avoir plus d’informations sur AFM.

Nous allons expliquer dans cet article comment faire pour vous aussi, devenir un trader et vivre de la bourse dans les 6 prochains mois.

Résumé de l’article :

- 1. Devenir un trader pour changer leur vie sans prendre de risques

-

- On estime que 90% des investisseurs perdent de l’argent à la bourse. Pour nous, la raison est évidente : le manque de formation.

- L’ Oracle, comme s’il lisait dans sa boule de cristal pour savoir dans quel actif investir.

- Son objectif a donc toujours été d’acheter les actions en dessous de leur valeur réelle.

- C’ est très bon pour une méthode passive mais c’est très peu avec une méthode active.

-

- 2. Devenez trader : un chemin pavé de souches

- Embuche #1 : Frais de courtage

- Si vous voulez devenir trader et vivre en bourse, vous devez absolument maîtriser cet aspect de votre trading.

- Les taux de ces courtiers sont les meilleurs sur le marché à notre connaissance.

- Embuche #2 : Commandes boursières

- Nous le répétons : pour chaque vendeur il y a un acheteur et pour chaque acheteur il y a un vendeur.

- Notre recommandation est donc de passer des commandes à prix limité aux prix du marché.

- Embuche #1 : Frais de courtage

- 3. Un bon trader ne parie pas

-

- pour devenir trader, vous avez besoin de deux choses : trouver une configuration graphique adéquate et des indicateurs qui vous disent de procéder à l’achat.

- Vous devez, réussir à avoir une mentalité de sniper.

- Vous devez être froid et calculateur si vous voulez réussir : quand il est temps d’acheter, vous achetez, quand il est temps de vendre, vous vendez.

- Il y a alors deux types de réactions :

-

- 4. Un bon trader ne suit jamais le marché

-

- Si vous voulez réussir dans le trading, vous devriez éviter de suivre le marché.

- Pour vous prémunir contre l’explosion de telles bulles, vous devez toujours comprendre la direction dans laquelle le marché évolue.

- Une bonne façon de déterminer la tendance consiste à utiliser la moyenne mobile de 200 jours.

-

- 5. Pour devenir un trader, l’analyse technique est essentielle L’

-

- analyse technique est donc l’analyse des prix.

- Si le prix de clôture est supérieur au prix d’ouverture, cela signifie que les professionnels sont plus optimistes que les amateurs.

- Voici comment interpréter cette différence :

-

- 6. Devenez trader : maîtriser les supports et Résistances

-

- Le prix d’une action est donc lié à la psychologie des acteurs du marché.

- Le support est comme le plancher d’un étage et la résistance est comme le plafond. Le prix est souvent bloqué à cet étage.

-

- 7. Comprendre les notions de volatilité et de

-

- liquidité La volatilité est un critère très important à considérer : c’est la variation moyenne des prix à court terme. Plus la volatilité est élevée, plus vite vous pouvez gagner de l’argent.

- Ces actions, au contraire, sont très peu volatiles et quand elles gagnent 1% ou 2%, c’est déjà beaucoup.

- Deuxième critère important : la liquidité.

- actions qui ont trop peu de liquidité auront deux problèmes :

Les

-

- 8. Comment minimiser les risques lorsque vous négociez ?

-

- Notre recommandation est donc d’investir entre 2% et 10% de votre capital dans chaque position.

- L’ ordre stop est défini par rapport à l’objectif de profit initial.

- On vous l’a dit, vous devez être un robot. Parce qu’ici il y a deux risques :

- étape #2 est beaucoup plus importante que l’étape #1 car il y a de grandes chances que vos premiers métiers perdent.

- Avec cette méthode, vos chances de succès sont de 100%, nous pouvons vous le garantir.

l’

-

- 9. Comment devenir un bon commerçant avec un journal

-

- Plus votre score est élevé et mieux c’est.

-

- 10. Comment les traders gagnent de haut en bas

-

- L’astuce est qu’il y a des FNB inversés.

-

- Constatation

Plan de l’article

- 1. Devenez un trader pour changer votre vie sans prendre de risques

-

- On estime que 90% des investisseurs perdent de l’argent avec la bourse. Pour nous, la raison est évidente : le manque de formation.

- L’ Oracle, comme s’il lisait dans sa boule de cristal pour savoir dans quel atout investir.

- Son objectif a donc toujours été d’acheter les actions en dessous de leur valeur réelle.

- C’ est très bon pour une méthode passive mais c’est très peu avec une méthode active.

-

- 2. Devenir commerçant : un chemin pavé de souches

- 3. Un bon trader ne parie pas

-

- Pour devenir un trader, vous avez besoin de deux choses : trouver une configuration graphique appropriée et des indicateurs qui vous disent de passer à l’achat.

- Vous devez, pour réussir à avoir une mentalité de sniper.

- Vous devez être froid et calculateur si vous voulez réussir : quand il est temps d’acheter, vous achetez, quand il est temps d’acheter vendre, vous vendez.

- Il y a alors deux types de réactions :

-

- 4. Un bon trader ne suit jamais le marché

-

- Si vous voulez réussir dans le commerce, vous devriez éviter de suivre le marché.

- Pour vous prémunir contre l’explosion de telles bulles, vous devez toujours comprendre la direction dans laquelle le marché évolue.

- Un bon moyen de déterminer la tendance est pour utiliser la moyenne mobile de 200 jours.

-

- 5. Pour devenir trader, l’analyse technique est essentielle

- 6. Devenez trader : maîtriser les supports et les résistances

- 7. Comprendre les concepts de volatilité et de liquidité

-

- Lavolatilité est un critère très important à prendre en compte : c’est la variation moyenne des prix à court terme. Plus la volatilité est élevée, plus vous pouvez gagner rapidement d’argent.

- Ces actions, au contraire, sont très peu volatiles et quand elles gagnent 1% ou 2%, c’est déjà beaucoup.

- Deuxième critère important : la liquidité .

- Les actions qui ont trop peu de liquidité auront deux problèmes :

-

- 8. Comment minimiser les risques lorsque vous négociez ?

-

- Notre recommandation est donc d’investir entre 2% et 10% de votre capital dans chaque position.

- L’ ordre stop est défini par rapport à l’objectif de profit initial.

- On vous l’a dit, vous devez être un robot. Parce qu’ici il y a deux risques :

- L’ étape #2 est beaucoup plus importante que l’étape #1 car il y a de grandes chances que vos premiers métiers perdent.

- Avec cette méthode, vos chances de succès sont de 100%, nous pouvons vous le garantir.

-

- 9. Comment devenir un bon commerçant avec un journal

- utiliser 10. Comment les commerçants gagnent de haut en bas

- Constatation

1. Devenez un trader pour changer votre vie sans prendre de risques

Les marchés financiers sont l’occasion du siècle. Il n’a jamais été aussi facile d’acheter et de vendre des actions dans le confort de votre maison.

Tout ce dont vous aurez besoin : un ordinateur et une connexion à Internet.

En 5 minutes, vous commencez déjà à devenir commerçant.

Le problème est que bien qu’il y ait beaucoup d’argent à gagner avec la bourse, il y a aussi beaucoup à perdre, surtout si vous commencez sans formation.

On estime que 90% des investisseurs perdent de l’argent avec la bourse. Pour nous, la raison est évidente : le manque de formation.

Si vous pensez que le commerce est un pari, en jetant une pièce de monnaie à empiler ou à faire face, alors vous ne pouvez pas être plus loin de la vérité.

Connaissez-vous l’homme qui est considéré comme le meilleur investisseur au monde ? Warren Buffett.

Il a commencé à investir à l’âge de 15 ans ses premiers 1000$ en bourse et aujourd’hui, 70 ans plus tard, il a une fortune de plus de 70 milliards d’euros.

Le problème est que les médias retournent une très mauvaise image de lui, il est souvent surnommé l’Oracle d’Omaha, son lieu de naissance.

L’ Oracle, comme s’il lisait dans sa boule de cristal pour savoir dans quel atout investir.

S’ il avait cette célèbre boule de cristal, il ne lui aurait pas fallu 70 ans pour arriver à une telle fortune, mais seulement quelques mois !

Non, Le vrai secret de Warren Buffett est une méthode bien établie dont il a parlé à maintes reprises.

Elle consiste à considérer une action comme ce qu’elle est : c’est-à-dire une part d’une entreprise. La valeur de l’entreprise est déterminée et divisée par le nombre d’actions pour connaître la valeur réelle de chaque action.

Si le prix actuel est inférieur à cette valeur réelle, vous achetez, si le prix est supérieur à cette valeur réelle, vous n’achetez pas.

Voici un exemple : une société a été évaluée à 1 000 euros et son capital est divisé en 10 actions. La valeur de chaque action est donc (1000€/10) : 100€

Hors le prix de l’action (qui n’a rien à voir avec la valeur) varie chaque jour : un jour l’action vaut 73,48€, un mois plus tard, il vaut 102,89€, un mois plus tard, il vaut 81,23€, etc…

Son objectif a donc toujours été d’acheter les actions en dessous de leur valeur réelle.

Cependant, cette méthode est une méthode passive. Parce qu’une fois qu’il aura acheté ces actions, il les gardera depuis plusieurs décennies.

Il est obligé parce que son capital est de plusieurs centaines de milliards de dollars. Il faut beaucoup de temps pour acheter la quantité d’actions qu’il désire : parfois plusieurs mois.

Vous comprenez qu’il est obligé de conserver les actions parce que leur revente est tout aussi longue.

Il n’a pas le choix parce que son capital est très élevé.

Cette méthode d’investissement passif lui a apporté environ 20% par an.

C’ est très bon pour une méthode passive mais c’est très peu avec une méthode active.

Certains commerçants, dont le capital est bien inférieur à celui de Warren Buffett, gagnent 20%… par jour !

C’ est donc ce genre de méthode qui nous intéressera parce que si vous lisez cet article, il y a des chances que votre capital ne soit pas des milliards de dollars comme Warren Buffett.

Il convient de noter que Warren Buffett a établi une règle pour ses investissements, ce qui est peut-être la règle la plus importante du commerce.

Cette règle est la suivante : « ne jamais perdre argent »

Si vous optez pour le négoce et perdez 50% de votre capital (par exemple, le passage d’un capital de 1 000€ à un capital de 500€).

Vous devrez alors gagner 100 % pour retourner à votre capital initial. Vous comprenez bien, vous devrez doubler votre capital seulement pour compenser vos pertes parce que vous n’aurez pas gagné un sou à ce stade.

D’ où l’importance de la formation avant de commencer à investir.

2. Devenir commerçant : un chemin pavé de souches

Embuche #1 : Frais de courtage

Le premier piège que le trader « actif » rencontrera sont les frais de courtier.

En effet, pour investir en bourse, vous aurez besoin d’un ordinateur, d’une connexion Internet et d’un courtier .

Le courtier agit en tant qu’intermédiaire pour passer vos commandes boursières.

Si vous passez une commande à 1 000€ et que vous payez 50€ de courtiers et que lors de la revente, vous payez également 50€, vous aurez payé 100€ en au total ou 10% de votre capital.

Si vous gagnez 8%, vous perdrez (8% -10%) 2% de votre capital, en raison des frais de courtier.

Si vous voulez devenir commerçant et vivre en bourse, vous devez absolument maîtriser cet aspect de votre trading.

L’ objectif est que chaque transaction ne vous coûte que quelques centimes ou même quelques euros afin que l’impact sur votre performance soit neutre.

Voici les deux courtiers les moins chers que nous recommandons :

- DeGiro

- Bourse directe

Nous tenons à préciser que nous ne sommes affiliés à aucun de ces courtiers, juste des utilisateurs satisfaits. En outre, nous vous invitons à regarder tous les courtiers (même ceux dont nous ne parlons pas, avant de faire votre choix)

Prenons l’exemple d’un ordre boursier de 100€ sur actions françaises et d’un ordre boursier de 1 000€ pour les actions françaises

- DeGiro : 0,29€ (pour une commande de 100€) et 0,65€ (pour une commande de 1.000€)

- Échange direct : 0,99€ et 1,90€

Les taux de ces courtiers sont les meilleurs sur le marché à notre connaissance.

Un courtier classique prendra toujours un minimum de frais fixes pour chaque position, que votre commande soit 10€ ou 10.000€.

Ces frais fixes vont de 5 à 10€ à bien plus.

Jusqu’ à tout récemment, la bourse était réservée aux riches parce que lorsque tous les ordres boursiers sont à 50€, il est inutile d’envisager d’investir dans la bourse avec moins de 100.000€.

Mais aujourd’hui, avec un courtier comme DeGiro, vous pouvez passer des commandes boursières à moins de 1€ et vous pouvez commencer à investir en bourse à partir de 100€.

Mais nous le verrons un peu plus tard, nous vous conseillons de commencer en réel à la fin de cet article. En effet, il y a une étape intermédiaire indispensable.

Embuche #2 : Commandes boursières

Les ordres boursiers sont utilisés pour acheter des actions.

Vous devez être conscient que pour acheter un stock, il doit y avoir un vendeur au même prix quelque part dans le monde.

Vous devez également être conscient que pour vendre une action, il doit y avoir un acheteur au même prix quelque part dans le monde.

Le solde actuel entre les vendeurs détermine le prix d’une action :

- Si cet équilibre est stable, alors le prix ne bouge presque pas

- S’ il y a plus de vendeurs, le prix aura tendance à diminuer

- S’ il y a plus d’acheteurs, le prix va augmenter

Le prix du marché est très important car si le prix d’une action est de 50€ et que vous voulez acheter l’action à 5€, vous ne trouverez pas de vendeur à ce prix.

Si vous souhaitez vendre une action de 100€ dont le prix du marché est de 10€, vous ne trouverez pas d’acheteur à ce prix.

Nous le répétons : chez chaque vendeur il y a un acheteur, et pour chaque acheteur il y a un vendeur.

Donc vous allez devoir émettre des ordres de bourse. Il y a principalement deux ordres boursiers :

- Ordre du marché

- Cours limité Commande

L’ ordre du marché est de dire, « J’achète ce stock, quel que soit le prix »

Si le prix est actuellement de 50€ mais que le vendeur le plus proche de ce prix veut vendre son action à 55€, vous vous retrouverez à l’achat d’une action de 55€ alors que le prix du marché est de 50€.

Vous comprenez qu’en faisant cela, vous vous tirez une balle dans le pied et que dès que vous aurez placé votre commande de sac à main, vous serez immédiatement perdu et il sera déjà difficile de revenir à l’équilibre.

La commande limitée est de dire, « J’achète cette action, au prix de 50€ »

Si votre courtier trouve un vendeur à ce prix, votre commande sera exécutée et vous aurez l’action demandée. Si le courtier ne trouve pas de vendeur à ce prix, votre commande restera en attente.

Si votre commande n’est pas terminée, vous pourrez toujours modifier votre commande (par exemple, mettre 51€) jusqu’à ce qu’elle soit réellement exécutée.

Notre recommandation est donc de placer commandes à prix limité aux prix du marché.

Accédez à TradingView.com par exemple pour connaître le prix en temps réel de l’action.

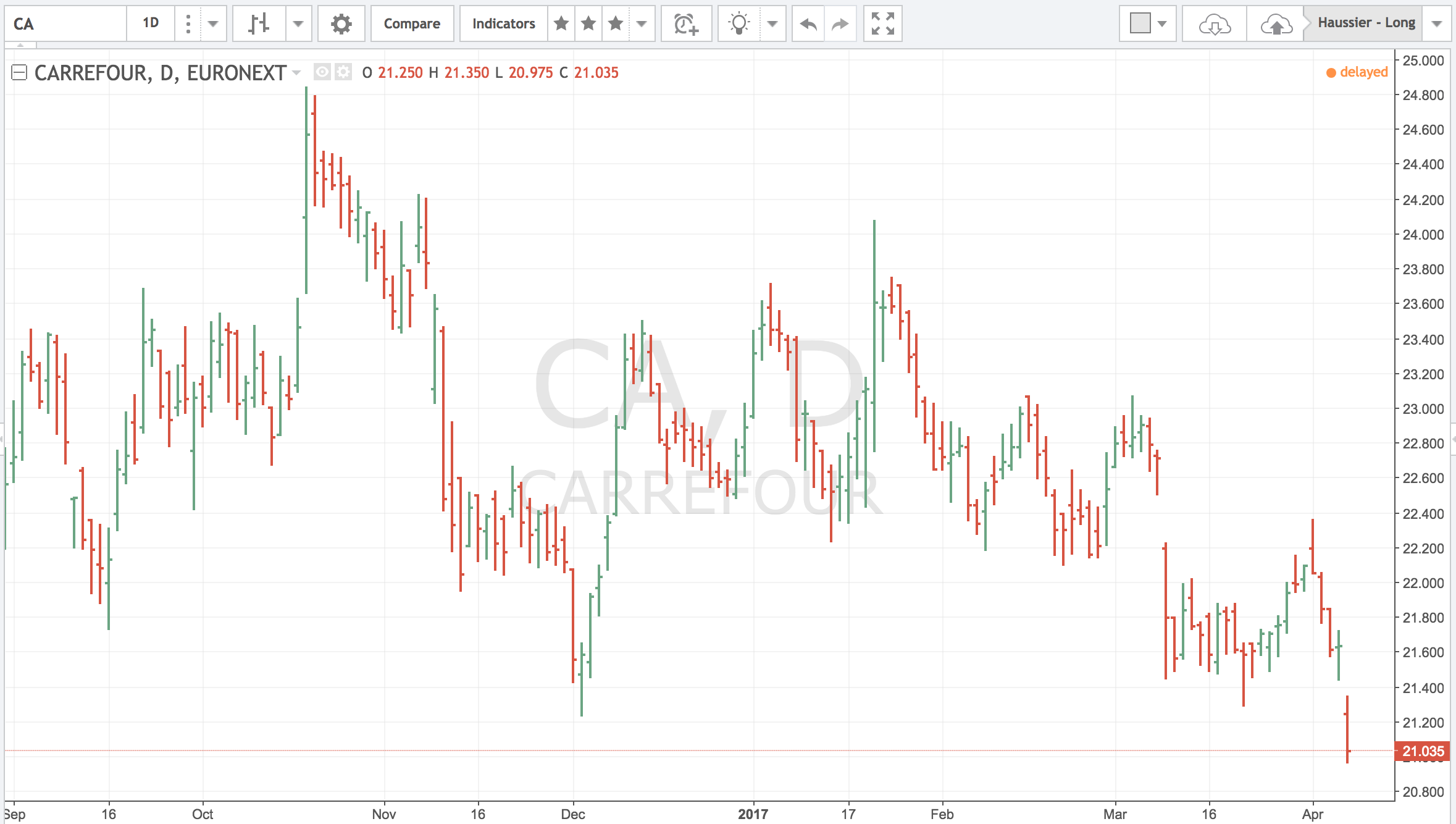

Au-dessus de l’image, tirée de TradingView, du graphique Carrefour. Nous voyons que le prix est de 21 035€.

Si le prix est de 21 035€, passez une commande de cours limitée à 21 035€. Si après quelques minutes votre commande n’a pas été exécutée, revenez à TradingView et le nouveau prix peut avoir changé. Retournez sur la plateforme de votre courtier et modifiez la limite de votre commande limitée.

Et faites-le jusqu’à ce que votre commande soit faite.

Si vous voulez aller plus loin, sachez que nous avons produit un guide sur les commandes boursières à cette adresse.

3. Un bon trader ne parie pas

Dans l’imagination populaire, on croit que le commerçant revient à parier. Trader est un peu comme jouer à la roulette. Nous avons une chance sur deux d’avoir raison (et de gagner de l’argent), une chance sur deux de se tromper (et de perdre de l’argent).

La seule chose en commun entre le commerce et la roulette est le risque. Dans les deux situations, vous pouvez perdre beaucoup d’argent ou gagner beaucoup d’argent.

Et la plupart des commerçants novices agissent comme des parieurs de roulette et c’est pourquoi ils perdent rapidement tout leur capital et abandonnent rapidement.

Nous vous le répétons : vous avez besoin d’une stratégie, vous devez vous entraîner avant de commencer à investir.

Juste avec le début de cet article sur « comment choisir le bon courtier » et « comment placer les bons ordres de bourse ». Vos chances de succès ont fait un énorme bond en avant et vous éviterez les deux erreurs commises par 99% des débutants (nous y compris, dans nos premiers stades).

Pour devenir un trader, vous avez besoin de deux choses : trouver une configuration graphique appropriée et des indicateurs qui vous disent de passer à l’achat.

Si un jour vous sentez qu’il est temps d’investir mais que vos indicateurs vous disent le contraire, que la configuration est mauvaise, alors vous allez parier.

Et c’est exactement ce que nous voulons éviter : le commerce avec vos émotions.

Si vous êtes très émotionnel, alors le commerce n’est pas pour vous.

Vous devez, pour réussir à avoir une mentalité de sniper.

Vous devez aller à la recherche de la meilleure configuration possible et attendre patiemment qu’elle vienne devant vous.

Certains jours, vous n’échangerez pas parce que vous ne parviendrez pas à trouver cette fameuse configuration.

Vous aurez suivi la fameuse règle de Warren Buffett : « ne jamais perdre de l’argent »

Certains jours, vous ne trouverez aucune opportunité, certains jours vous en trouverez beaucoup.

Mais n’oubliez jamais que vous n’échangez pas avec vos émotions et que vous devez toujours garder votre fraîcheur.

Vous n’avez pas à créer un lien sentimental avec une action comme « cette action je l’aime donc je ne la vends pas tout de suite »

Non.

Vous devez être froid et calculateur si vous voulez réussir : quand il est temps d’acheter, vous achetez, quand il est temps d’acheter vendre, vous vendez.

Vous devez échanger comme un robot sans émotion.

Parce que croyez-nous : les émotions sont le pire ennemi du commerçant.

Si un jour vous sentez que votre trading vous affecte et que vous commencez à ne plus prendre les bonnes décisions, éteignez votre ordinateur et obtenez un peu d’air frais.

Le contrôle émotionnel fera toute la différence entre un trader réussi et un trader raté.

À la fin de cet article, vous voudrez agir. Votre premier commerce sera décisif parce que pour beaucoup il est un perdant.

Il y a alors deux types de réactions :

- « Cette méthode ne fonctionne pas »

- « Qu’est-ce que je n’ai pas compris dans la méthode ?

»

Cette méthode que nous allons vous enseigner, cela fonctionne parce que je l’ai appliquée à nous depuis 2010. Cela nous a permis de gagner plusieurs millions d’euros à partir de presque zéro.

Si vous voulez en savoir plus sur cette méthode, cliquez ici.

Il y a une citation sur le commerce que nous aimons beaucoup : « il faut une heure pour apprendre à négocier, mais il faut une vie pour devenir un commerçant »

C’ est toute la différence entre quelqu’un qui deviendra commerçant et quelqu’un qui ne le sera jamais : la persévérance.

4. Un bon trader ne suit jamais le marché

Beaucoup de débutants pensent que le « marché » est quelque chose de tangible. Cependant, la vérité est tout à fait différente : comme nous vous l’avons dit, pour chaque acheteur il y a un vendeur et vice versa.

Le marché n’est ni plus ni inférieur à la somme de tous les acheteurs et vendeurs.

Si vous voulez réussir dans le commerce, vous devriez éviter de suivre le marché.

Au contraire, vous devez toujours garder votre indépendance d’esprit et ce ne sera pas toujours facile, croyez-nous.

Un bon exemple de ceci est le marché des tulipes en Hollande au XVIIe siècle. Le prix des tulipes augmente chaque jour de plus en plus rapidement.

Et plus le prix a augmenté, plus tout le monde voulait acheter des tulipes.

Certaines personnes sont même partis leur travail pour acheter et vendre des tulipes.

Et puis le prix des tulipes a chuté brusquement. C’est ce qu’on appelle l’explosion d’une bulle spéculative.

Et beaucoup de gens ont perdu leur emploi et leurs économies.

Pour vous prémunir contre l’explosion de telles bulles, vous devez toujours comprendre la direction dans laquelle le marché évolue.

Il existe deux types de marché :

- Le taureau en anglais signifie qu’il y a plus d’acheteurs que de vendeurs et les prix augmentent rapidement

- ours ours en anglais signifie qu’il y a plus de vendeurs et les prix baissent rapidement

Les noms des taureaux et des ours viennent de leurs façons d’attaquer :

- Le taureau grandit et attaque d’en haut

- L’ ours s’approche du sol avant d’attaquer

Vous devez donc toujours être du bon côté de la tendance tout en sachant que cette tendance peut se terminer à tout moment d’une manière brutale.

Un bon moyen de déterminer la tendance est pour utiliser la moyenne mobile de 200 jours.

Cette moyenne mobile est le prix moyen des 200 derniers jours :

- Si le prix est au-dessus de cette moyenne, alors la tendance est à la hausse

- Si le prix est inférieur, alors la tendance est baissière

Vous pouvez voir la moyenne mobile de Carrefour (moyenne mobile 200 sur TradingView en rouge).

Une stratégie d’investissement simple serait donc d’acheter lorsque le prix dépasse la moyenne mobile à 200 jours et à vendre lorsque le prix descend en dessous.

Cette technique est très efficace lorsque vous avez clairement une tendance haussière ou baissière. C’est un peu moins lorsque le prix tourne autour de la moyenne mobile, ce qui vous oblige à effectuer des achats et des ventes répétés qui ont tendance à grignoter les avantages de la stratégie. C’est aussi le cas de Carrefour.

5. Pour devenir trader, l’analyse technique est essentielle

Avec l’étude de la moyenne mobile, nous entrons dans ce qu’on appelle « analyse technique », c’est-à-dire l’analyse des prix seulement.

Nous nous soucions de savoir si l’entreprise derrière cette action augmente ou diminue son chiffre d’affaires, etc… C’est ce qu’on appelle l’analyse fondamentale .

Il existe deux types de trader :

- Le premier est actif, il utilise technique, étude de prix pour acheter et vendre au bon moment

- Le second est passif (comme Warren Buffett), il recherche les meilleures opportunités sur le marché avec une analyse fondamentale et conserve des actions pendant plusieurs années

Si vous voulez vivre le trading en 6 mois, vous devrez tomber dans la première catégorie : le trader actif qui s’intéresse à l’analyse technique.

L’ analyse technique est donc l’analyse des prix.

Vous disposez de cinq informations essentielles sur le prix :

- Prix d’ouverture (O sur TradingView pour prix d’ouverture)

- Prix de clôture (C pour le prix de clôture)

- Prix le plus élevé atteint (H pour Élevé)

- Prix le plus bas atteint (L pour Low)

- La différence entre le prix le plus élevé et le plus bas

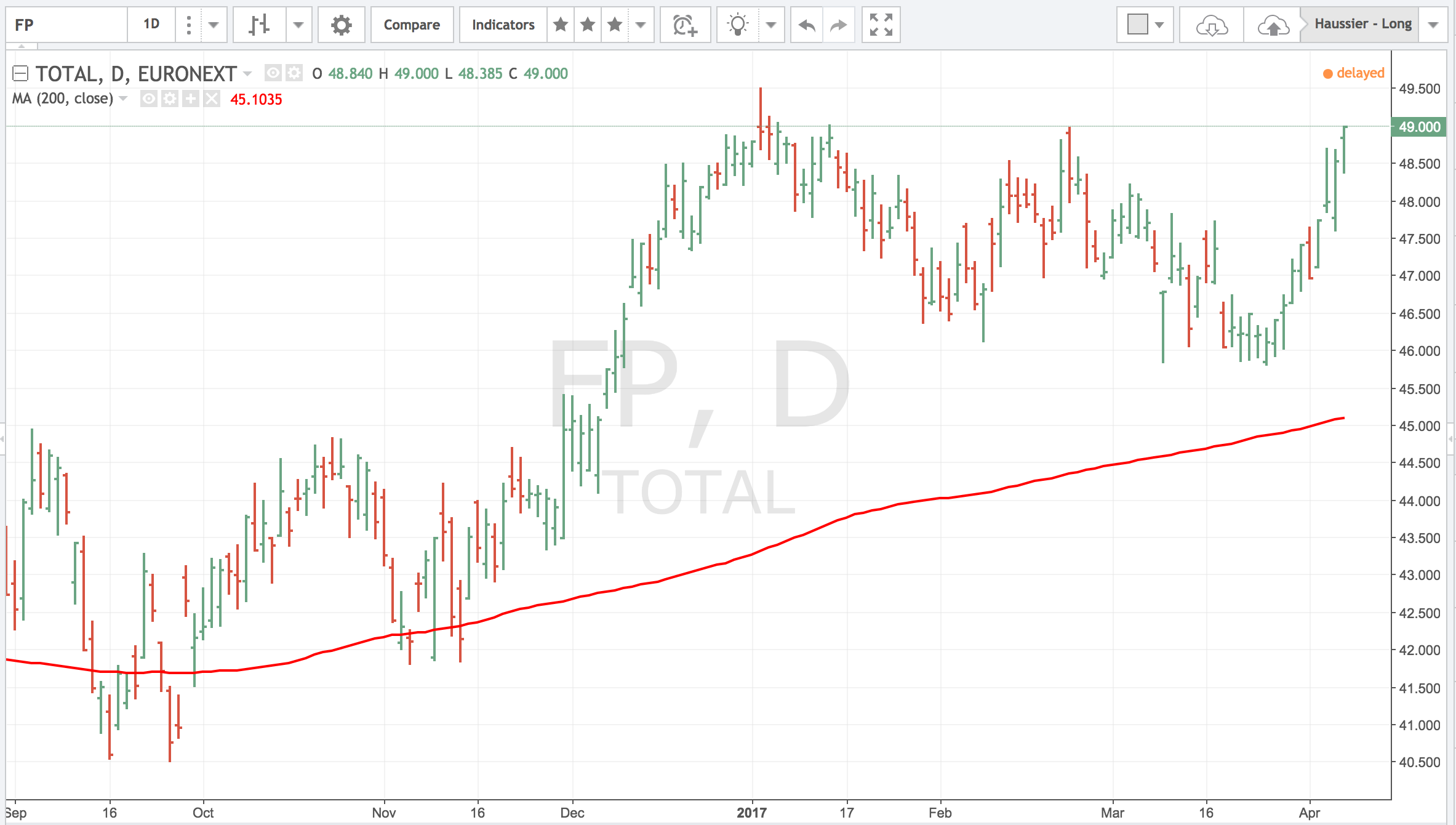

Voici l’exemple de l’action TOTAL :

- Le prix à l’ouverture (O) = 48.840€

- Prix de clôture (C) = 49 000€

- Le prix le plus élevé atteint (H) = 49 000€

- Prix le plus bas atteint (L) = 48,385€

On dit souvent que le prix d’ouverture correspond au prix des amateurs (qui passent leurs ordres en bourse avant d’aller travailler) et que le prix de clôture correspond au prix des professionnels qui négocient le reste de la journée.

Si le prix de clôture est supérieur au prix d’ouverture, cela signifie que les professionnels sont plus optimistes que les amateurs.

Un point important avec les actions : le marché n’est pas ouvert 24h/24h, la plupart du temps, le prix à l’ouverture et différent du prix de clôture de la veille. Cette différence est ce qu’on appelle un écart .

Cette écart peut confirmer la tendance de la veille si elle est dans la direction du marché ou, au contraire, être en opposition à la tendance de la veille. Si le prix augmente énormément pendant la journée et le lendemain, le prix d’ouverture est plus bas : la prudence signifie que le marché ne sait pas ce qu’il veut (ou la tendance vient de changer sous vos yeux).

Il vaut également la peine d’analyser la différence entre le prix le plus élevé atteint dans la journée et le prix le plus bas. Plus cet écart est important, plus l’intensité du conflit entre les « taureaux » et les « ours » est grande.

Voici comment interpréter cette différence :

- Il est faible, le marché est endormi ou en attente

- Il est moyen : difficile à interpréter

- Il est très élevé : donc le marché « brûle » avec beaucoup d’échange, vous devez donc être prudent.

6. Devenez trader : maîtriser les supports et les résistances

Vous commencez maintenant à savoir un peu mieux comment analyser le marché et sa tendance.

Il y a maintenant deux notions qui sont essentielles à connaître et à maîtriser si vous voulez devenir commerçant :

- Prise en charge

- Résistances

Comme nous l’avons vu, l’évolution du prix d’une action est liée aux acheteurs et aux vendeurs.

Le prix d’une action est donc lié à la psychologie des acteurs du marché.

Par exemple, acheter à 99€ peut être un bon prix quand 100€ devient trop cher. Donc, nous formons une barrière psychologique.

Le prix qui a augmenté régulièrement 95€, 96€, 97€, 98€, 99€ ne parvient pas à franchir cette barrière invisible : c’est ce qu’on appelle une résistance.

Le cas contraire est également possible : le prix baisse de 43€, 42€, 41€ et bloque à 40€ pendant plusieurs jours et redémarre : cela s’appelle un support.

En fait, le prix ne varie jamais de 0,01 à 10 000€, il varie entre le soutien et la résistance qui peuvent être identifiés.

Le support est comme le plancher de un étage et la résistance est comme le plafond. Le prix est souvent bloqué à cet étage.

Et plus le prix reste long dans cet étage, plus cet étage est puissant et plus le soutien et la résistance sont forts.

Il suit pour nous la stratégie la plus simple et la plus efficace pour investir en bourse : acheter lorsque le prix est proche de soutenir et vendre quand le prix est proche de la résistance.

Sur cet exemple, la résistance et le soutien sont particulièrement perceptibles. Nous pouvons voir que le prix est « bloqué » entre le soutien et la résistance, de sorte que le but du jeu sera d’acheter le plus près possible du support et de vendre le plus près possible de la résistance.

Comme vous pouvez le voir ci-dessus, ce « plancher » formé par des supports et des résistances peut également être biaisé. Nous parlons du canal ascendant. La logique reste la même : nous achetons au bas du canal (support) et vendons en haut du canal (résistance).

7. Comprendre les concepts de volatilité et de liquidité

Vous commencez à comprendre les tenants et aboutissants du commerce.

Une petite mise en garde : ne pas échanger aucune action.

Il y a deux notions que vous devez absolument saisir avant de négocier une action :

- Volatilité

- Liquidité

Il y a plusieurs milliers d’actions à échanger, mais l’objectif est de se concentrer sur le meilleur : ceux avec la configuration de soutien/résistance la plus fiable possible.

Lavolatilité est un critère très important à prendre en compte : c’est la variation moyenne des prix à court terme. Plus la volatilité est élevée, plus vous pouvez gagner rapidement d’argent.

Certaines actions peuvent gagner 10% en une journée, donc elles sont très intéressantes à échanger.

Mais attention : ils peuvent également perdre 10% le même jour.

Ces actions sont des stocks dits volatils, ils ont de forts mouvements, des deux côtés. Ils sont plus gagnants mais sont aussi plus risqué.

Au contraire, il y a moins d’actions volatiles telles que les actions du CAC 40. CAC 40 sont les 40 plus grandes entreprises françaises : BNP Paribas, Carrefour, L’Oréal.

Ces actions, au contraire, sont très peu volatiles et quand elles gagnent 1% ou 2%, c’est déjà beaucoup.

En fonction de votre profil, vous devez choisir des actions plus ou moins volatiles, mais vous devez toujours avoir à l’esprit la volatilité d’une action lorsque vous achetez.

C’ est l’une des erreurs les plus courantes pour les débutants. Ils achètent une action qui gagne 10% par jour pendant une semaine, mais au moment de l’achat, l’action perd 20% en quelques heures.

Nous examinerons toujours la bêta , qui mesure la volatilité d’une action. Plus la bêta est élevée, plus la volatilité est élevée.

Le bêta est calculé par rapport à l’indice de référence : par exemple, le CAC 40.

Si une action du CAC 40 a une bêta de 2, cela signifie que, en moyenne, lorsque le CAC 40 gagne 1%, l’action gagne 2%. Et à l’inverse, lorsque le CAC 40 perd 1%, l’action perd 2%.

Par conséquent, soyez particulièrement prudent avec les actions dont la bêta est très élevée.

Deuxième critère important : la liquidité .

Pour dire simple, la liquidité est le nombre d’actions négociées chaque jour.

Certaines actions ont beaucoup de liquidité, donc il y a beaucoup d’acheteurs et de vendeurs. Il est très facile de vendre et d’acheter vos actions, Importe l’heure de la journée.

Les actions qui ont trop peu de liquidité auront deux problèmes :

Premier problème , il sera difficile de vendre et d’acheter. Tous les débutants et nous en faisons partie, ont vécu une situation dans laquelle ils voulaient vendre une action mais le prix a chuté, a chuté, sans qu’ils puissent vendre. Et lorsque la vente est faite, votre perte s’est aggravée beaucoup plus que lorsque vous avez décidé de vendre.

Deuxième problème : s’il n’y a qu’un achat ou une vente par heure, l’achat ou la vente peut être fait à des différences de prix beaucoup plus importantes.

Par exemple, le prix d’une action à forte liquidité se déplace comme ceci : 50,07€, 1 seconde plus tard 50,08€, 1 seconde plus tard 50,07€, etc…

Pour une action à faible liquidité, le prix peut se déplacer comme ceci : 40€, le prix ne bouge pas faute de liquidité et 1h plus tard 44€. Vous voulez acheter mais il n’y a pas de vendeur. Encore 1h plus tard : 52€.

Notre recommandation est donc d’éviter les stocks dont la liquidité est trop faible.

Parce que croyez-nous, vous vous obtenez une fois, mais pas deux. Et vous pouvez perdre beaucoup d’argent à cause d’un problème de liquidité.

8. Comment minimiser les risques lorsque vous négociez ?

Que vous soyez bon dans le commerce ou non, sans de bonnes règles de gestion des risques, vous n’irez pas loin.

Si vous voulez durer et vivre vraiment de la bourse et devenir un trader, vous devez certainement suivre les règles suivantes.

Ne jamais investir tout votre capital sur une seule action parce que si l’action gagne 20%, vous gagnerez 20% mais l’action perd 20%, vous perdrez 20 %.

Et rappelez-vous ce que je vous ai dit : Règle #1, ne perdez jamais d’argent.

Parce que si vous perdez 20%, vous devrez gagner 25%, pour revenir à l’équilibre.

Notre recommandation est donc d’investir entre 2% et 10% de votre capital dans chaque position.

Sachant que si vous investissez 2%, votre portefeuille augmentera plus lentement, mais en cas de perte, il diminuera plus lentement.

En règle générale, plus vous mettez une grande partie de votre capital sur une action, plus vous prenez de risques. Ce risque peut vous payer et vous rendre riche ou, au contraire, vous ruiner.

Une autre règle importante, utilisez un ordre d’arrêt pour vous protéger, c’est-à-dire définir la perte maximale que vous êtes prêt à subir par position.

L’ ordre stop est défini par rapport à l’objectif de profit initial.

Si vous achetez une action de 10€ et que votre objectif est de 20€, définissez votre ordre stop à 50% de votre bénéfice potentiel.

Le bénéfice potentiel est de 20€-10€ ou 5€

Alors arrêtez commande : 10€ — 5€ = 5€

Si le prix atteint 20€ (votre objectif de profit), vendez avec un profit.

Si le prix atteint 5€ (votre ordre stop), vendez avec perte.

On vous l’a dit, vous devez être un robot. Parce qu’ici il y a deux risques :

- Risque #1 : Votre objectif de profit est dépassé et vous ne vendez pas. Erreur grave parce que le prix baisse et enfin votre ordre stop est frappé. Un profit s’est transformé en perte.

- Risque #2 : Votre ordre stop est atteint mais vous ne vendez pas. La perte continue d’augmenter avant que vous vendiez. Une petite perte s’est transformée en une grosse perte.

Ensuite, une étape qui est absolument indispensable et c’est peut-être le meilleur conseil que je vais vous donner dans cet article : ne commencez jamais en réel avant d’être sûr de gagner de l’argent à 200%.

Testez toutes les méthodes que vous voulez (y compris les nôtres) en virtuel.

Prenez un papier, un crayon et écrivez : J’aurais acheté à tel prix/ vendu à un tel prix. Vous peut également le faire avec un fichier Excel.

Le site Zonebourse offre également un outil pour le trading virtuel.

L’ important est :

- Faire un achat et une vente

- Analyser

L’ étape #2 est beaucoup plus importante que l’étape #1 car il y a de grandes chances que vos premiers métiers perdent.

Posez-vous la question suivante : qu’est-ce qui n’était pas ?

Et transformez progressivement vos métiers perdants en métiers gagnants.

Avec cette méthode, vos chances de succès sont de 100%, nous pouvons vous le garantir.

9. Comment devenir un bon commerçant avec un journal

Il est très important de toujours améliorer dans le commerce, c’est la clé du succès.

Ce fichier Excel que vous allez faire dans le trading virtuel doit être poursuivi dans le trading réel. Je continue ce dossier moi-même tous les jours.

Vous devez utiliser deux colonnes :

Première colonne = « note »

- 1 : Perte, je n’ai pas respecté mon ordre d’arrêt

- 2 : Perte, j’ai respecté mon ordre d’arrêt

- 3 : Perte, j’ai vendu avant de toucher mon ordre stop

- 4 : Gain, j’ai vendu avant mon objectif de profit

- 5 : Gain, j’ai atteint mon objectif de profit

Chaque jour, chaque semaine et chaque mois, faites la somme de tous vos points, faites un tableau si cela peut vous motiver.

Plus votre score est élevé et mieux c’est.

Au début, vous aurez 2 et 3, puis 4 et enfin vous aurez régulier 5.

La deuxième colonne, qui se trouve juste à côté de la colonne « note », est la colonne d’analyse.

Pour chaque commerce fermé, doit correspondre à une analyse, il est particulièrement important lorsque vous commencez.

Par exemple : « La configuration était bonne, j’ai hésité pendant longtemps avant de prendre un stand et vendu trop tôt »

Passez en revue ces commentaires régulièrement pour progresser et mesurer vos progrès.

Rappelez-vous : « nous ne pouvons qu’améliorer ce que nous pouvons mesurer »

>>> Voici un modèle de tableau que vous pouvez

utiliser 10. Comment les commerçants gagnent de haut en bas

Nous l’avons vu : il y a deux tendances principales

- Taureau (marché haussier)

- Ours (marché baissier)

Est-il possible de gagner de l’argent seulement lorsque les marchés sont haussiers ? La réponse est non.

Il y a plusieurs façons de gagner, mais le moyen le plus simple est celui des FNB.

Nous avons écrit un article sur les FNB, donc je ne vais pas entrer dans les détails ici

Autrement dit, un FNB reproduit les performances d’un indice. Par exemple, le FNB CAC 40 reproduit le rendement du CAC 40.

Si le CAC 40 gagne 1%, l’ETF CAC 40 gagne 1%

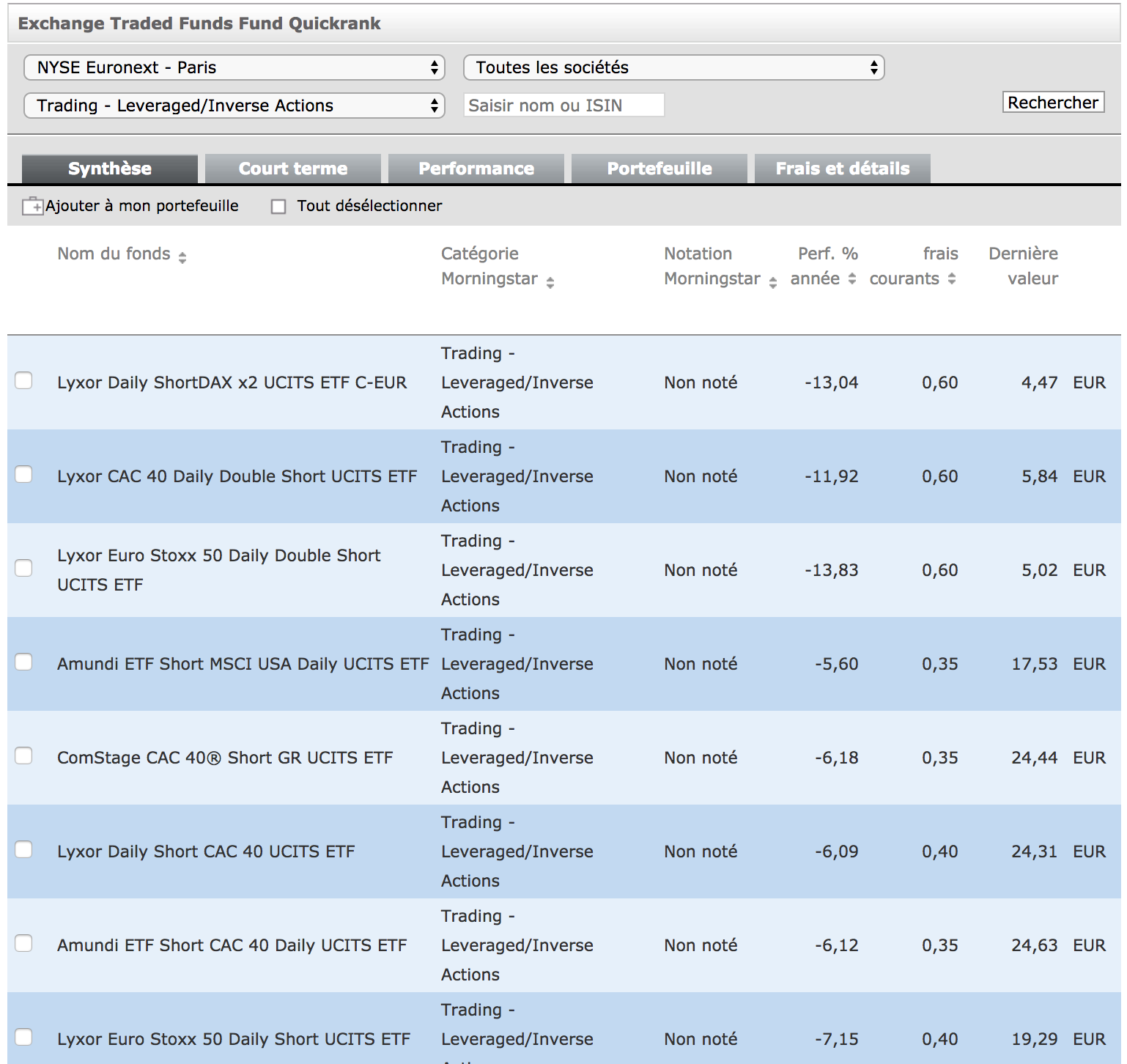

L’ astuce, c’est qu’il y a des FNB inversés.

Si le CAC 40 perd 1 %, le FNB inverse CAC 40 gagnera 1%

Nous recommandons donc de négocier des actions lorsque le marché est haussier et que les FNB sont inversés lorsque le marché est baissier.

Pour trouver les meilleurs FNB inversés, je recommande Morningstar :

Petit astuce, ils portent la plupart du temps le mot « short » dans leur nom.

Constatation

Maintenant, vous savez comment devenir un commerçant.

Pour aller plus loin, nous vous invitons à suivre notre formation gratuite.