Comment déclarer les dividendes sur la 2042 ?

La taxe à taux fixe unique (PFU) alias « taxe fixe » est en vigueur depuis l’an dernier. Ce nouveau régime fiscal couvre la plupart des produits bancaires et est complexe, tout en profitant principalement aux contribuables riches. Les plus petits, en particulier ceux qui ne sont pas soumis à des impôts, ne semblent pas être affectés par cette réforme et peuvent heureusement rester sous l’ancien régime qui leur est plus favorable. Cependant, ils devront être très vigilants ! En fait, tous les Français sont affectés au débit forfaitaire unique par défaut. En effet, la plupart des Français souffriront de l’impôt forfaitaire unique s’ils ne font rien et paient donc un impôt trop élevé… même ceux qui ne sont pas soumis à des impôts ! Pour éviter cela, vous devrez prendre le temps de cocher une nouvelle case qui est bien cachée dans la déclaration de revenus 2021. Nous prenons la mise à jour en détail et Je vous invite à partager rapidement des informations parce que toute personne ayant un placement dans une banque est inquiète.

Plan de l’article

- Qu’ est-ce que la taxe fixe ? Quels investissements sont affectés par le taux forfaitaire unique figurant sur la déclaration d’impôt ?

- Quand la taxe fixe est-elle ponctuée ? Comment puis-je l’annuler dans la déclaration de revenus 2021 ?

- Vous devez cocher la case 2OP de la déclaration de revenus 2021 pour annuler le taux forfaitaire.

- Quel est le montant du crédit d’impôt retourné si j’ai coché la case 2OP pour annuler le débit unique forfaitaire ? Voir encadré 2CK.

- Devrions-nous choisir le taux unique forfaitaire ou rester sous l’ancien régime fiscal ?

-

- 1- Si vous n’êtes pas assujetti à l’impôt : la taxe forfaitaire unique vous pénalise ; vous pouvez être remboursé.

- 2- Les contribuables dans 11% d’impôt aussi devrait faire la procédure pour refuser PFU.

- 3- Les citoyens français en tranche fiscale de 30 % ou plus doivent prendre le temps nécessaire pour effectuer des calculs pour déterminer s’ils acceptent ou non l’impôt fixe.

-

- Taxe forfaitaire : faites attention aux frais déductibles en espèces 2CA et rabais.

- Taxe forfaitaire unique ou taxe sur le barème par déclaration : la meilleure option en fonction de chaque investissement.

-

- 1- Dividendes d’actions (comptes de titres, actions) : le PFU attrayant si la tranche fiscale est de 30% ou plus.

- 2- Brochures B, CAT, Bonus hébergés sur un compte de sécurité… : 30% avantageux PFU.

- 3- Augmenter la valeur après le transfert de titres : vérifier la durée de l’action, car PFU peut devenir obsolète même dans les tranches fiscales les plus importantes.

- 4- Assurance vie, ELP, CEL etc… si vous choisissez le taux forfaitaire unique ?

-

- Bilan Vous devez cocher la case 2OP de la déclaration de revenus 2021 pour annuler la taxe fixe ?

Qu’ est-ce que la taxe fixe ? Quels investissements sont affectés par le taux forfaitaire unique figurant sur la déclaration d’impôt ?

L’ impôt forfaitaire unique est un nouvel impôt qui touche la plupart des investissements bancaires. Vous êtes concerné si vous disposez d’une assurance-vie, d’un compte de titres, d’un portefeuille fiscal, d’un PEL, d’actions, d’obligations, etc… De nombreuses banques exigent la souscription à des actions qui sont ensuite déposées dans un compte de titres ; produit couvert par le taux forfaitaire unique. En fait, la plupart des contribuables français devraient lire cet article.Avant cela, ces investissements étaient imposés sur la déclaration d’impôt N 1. Tout le monde était assujetti à son propre impôt, comme nous le verrons, mais le traitement par le biais de la déclaration de revenus avait le mérite de s’assurer que Depuis lors, l’État a introduit l’impôt fixe, qui consiste à marquer 12,8 % comme impôt sur le revenu ; ce choix fiscal s’ajoute au précédent et le contribuable peut choisir entre l’ancien et le nouveau. Cependant, ces 12,8% sont pris immédiatement parce que le taux forfaitaire unique devient la norme. C’est-à-dire que tout le monde a déjà payé 12,8 % et ceux qui veulent rester sous l’ancien système devront remplir une case dans la déclaration de revenus 2021.

Note : Le PFU est en fait de 30 %, mais inclut 17,2 % des taux sociaux pris dans tous les cas (sur le taux unique forfaitaire ou sur la déclaration d’impôt). Par conséquent, il est nécessaire de se concentrer uniquement sur la partie de l’ « impôt sur le revenu », qui est de 30 à 17,2 % ou 12,8 % du taux forfaitaire unique.

Quand la taxe fixe est-elle ponctuée ? Comment puis-je l’annuler dans la déclaration de revenus 2021 ?

Le problème avec le taux forfaitaire unique est que les banques le prennent immédiatement. Chaque fois que vous effectuez un remboursement des investissements en question ou le paiement de revenus, la banque retient immédiatement 30% correspondant à l’impôt fixe. C’est donc une taxe qui a été prélevée sur l’eau pour tout le monde.

Exemple

M. Correcetonimpôt reçoit 100 euros de dividendes de son compte de dette. La banque retient immédiatement 30% (12,8% des impôts et 17,2% des déductions sociales) du montant obtenu par le contribuable, soit 30€.

Les contribuables ont déjà payé l’impôt fixe sans avoir pu choisir. Il y a deux exceptions : les gains en capital pour la cession d’actions et le revenu de l’assurance-vie. Pour ces deux soutiens, l’UPF sera prise au cours de la déclaration de revenus 2021 2020. Cependant, le problème est le même : si la case n’est pas cochée, la taxe fixe sera facturée même pour non-imposable. Voir : Assurance vie et impôts fixes : comment cela fonctionne-t-il ?

Nous nous rendons donc compte que la règle impose cette nouvelle taxe. Il est toujours possible de le rejeter comme l’a promis le gouvernement, mais il faudra que les contribuables agissent. C’est au cours de la déclaration d’impôt 2021 de revenus 2020 qu’il sera possible de cocher une case pour rejeter la PFU appliquée aux revenus 2020. Les autorités fiscales rembourseront ensuite 12,8 % via un crédit d’impôt (17,2% sont payés tout le temps) et appliqueront la taxe selon l’ancien système.

Vous devez cocher la case 2OP de la déclaration de revenus 2021 pour annuler le taux forfaitaire.

Le taux forfaitaire a été appliqué l’année dernière. Pour l’annuler, vous devrez cocher la case 2OP lorsque le taxes faites en mai.

Exemple

M. Corrigetonimpot lit cet article. Vous vous rendez compte qu’il est nécessaire d’annuler la PFU prise en 2020 pour obtenir un remboursement car elle n’est pas imposable. Dans la déclaration de revenus faite en mai 2021, la case 2OP sera cochée. Les autorités fiscales rembourseront les dépassements au moyen d’un crédit d’impôt.

La case apparaît en bas du bloc où figurent les cases 2 sous la rubrique « Revenus des titres et capital mobile » (juste après toutes les cases similaires à la presse fiscale unique envoyée par la banque). C’est ce qui a la mention : « Vous choisissez d’imposer sur l’échelle de tous vos revenus et revenus mobiles, cochez la case — 2OP ».

La case n’est pas cochée à l’avance, c’est au contribuable d’être averti et de penser à la vérifier si elle est intéressante pour lui. Nous verrons que c’est le cas de la plupart des personnes modestes et non assujetties, à des exceptions près.

Soyez prudent, le refus de la taxe fixe vous permet également d’avoir la franchise CSG. Pour ce faire, la quantité de boîte 2CG doit être rayée et la remettre dans la boîte 2BH juste en dessous. En fait, le taux forfaitaire unique ne permet pas la déductible CSG et les autorités fiscales peuvent avoir placé les recettes à 2CG (non déductible). En rejetant PFU, vous avez droit à la CSG déductible et vous devez ensuite transmettre la somme à 2BH. Sinon, ça n’a pas d’importance. Si vous restez dans la PFU et que la boîte 2BH est mal remplie (CSG déductible impossible si vous prenez la taxe fixe), rien ne se passera. Le logiciel de calcul de la taxe bloque l’utilité de la case 2BH lorsque 2OP n’est pas cochée.

Quel est le montant du crédit d’impôt retourné si j’ai coché la case 2OP pour annuler le débit unique forfaitaire ? Voir encadré 2CK.

Pour connaître le montant des impôts pris par PFU, il n’y a pas besoin de commencer les calculs académiques. Le montant du crédit d’impôt retourné si vous cochez la case 2OP de la déclaration de revenus (c’est-à-dire qui correspond au taux forfaitaire que vous avez prélevé l’année dernière) est déjà indiqué par les autorités fiscales. Vous le trouverez dans le tableau 2CK. Cela vous permettra de voir rapidement l’impact en cochant ou en ne cochant pas la case. Vous pouvez également simplement faire 2 simulations dans « fiscal gov » pour trouver la meilleure solution.

Exemple

M. Corrigetonimpot a fait observer que le montant de 150 euros est indiqué dans la case 2CK. Cela signifie qu’il a payé 150€ d’impôts à PFU l’année dernière. Si vous cochez la case 2OP, les 150€ indiqués vous seront retournés sous forme de crédit d’impôt. Bien sûr, vous devrez faire une simulation pour vérifier si cela n’augmente pas les taxes par le biais du retour les impôts parce qu’en annulant la PFU, le revenu est assujetti à l’échelle de la rentabilité après les prestations.

Si les dividendes proviennent de votre entreprise, alors vous devez être très prudent de reporter vous-même le montant de la boîte 2CK. C’est votre comptable qui doit vous aviser que vous devez inscrire dans cette case le montant de l’impôt fixe payé l’année dernière.

Si l’impôt fixe provient d’un revenu d’assurance-vie ou de gains en capital, cette astuce ne fonctionne pas. Ensuite, vous devez faire deux simulations en cochant ou non la case pour voir la meilleure solution. Cette astuce concerne beaucoup de Français, l’année dernière, plusieurs millions d’euros d’impôts ont été payés en trop en oubliant de cocher la case ! Je vous exhorte à lire mon guide, qui examine tout ce qui existe pour payer moins d’impôts, y compris l’année dernière l’importance de cette nouvelle boîte. Maintenant que nous avons vu comment l’annuler, reste à savoir dans quelle situation PFU est le plus intéressant.

Devrions-nous choisir le taux unique forfaitaire ou rester sous l’ancien régime fiscal ?

Cette question est particulièrement technique. Le problème est que l’imposition habituelle dépendra de la tranche fiscale (qui peut être de 0%, 11%, 30%, 41% ou 45% pour les riches), mais aussi des investissements financiers parce que certains bénéficient de subventions spécifiques. Cependant, je peux distinguer plusieurs cas pour que tout le monde soit là. Je présente ici le calcul « habituel » pour choisir entre un taux forfaitaire unique et l’imposition sur la déclaration de revenus.

1- Si vous n’êtes pas assujetti à l’impôt : la taxe forfaitaire unique vous pénalise ; vous pouvez être remboursé.

Compte tenu du fait que vous ne payez pas d’impôts (je veux dire ici les gens qui ne sont pas soumis à l’impôt avant de facturer des réductions d’impôts), la solution est très simple. Le PFU vous pénalise pleinement et ne sera jamais le bon choix quel que soit l’emplacement de la banque.

Exemple

Mr. Correcetontax a collecté 100€ de recettes par le biais d’investissements bancaires.1- Taxes en PFU : M. paie 12,8% d’impôts et 17,2% des déductions sociales ou 12,8€ 17.2€ = 30 €,2- Taxes sous l’ancien régime : 100€ sont imposés au moment de la déclaration fiscale avec une taxe de 0%. L’impôt reste nul et 17,2 % reste à payer. M. doit cocher la case 2OP pour obtenir un remboursement des 12,8€ pris l’année dernière.

En d’autres termes, PFU génère 12,8 % d’impôts contre 0 % auparavant. Il est absolument nécessaire de cocher la case 2OP lors de la déclaration de revenus pour refuser PFU et obtenir un remboursement par crédit d’impôt.

2- Les contribuables dans 11% d’impôt aussi devrait faire la procédure pour refuser PFU.

Pour la poursuite du Conseil, le cas est la Corse parce que vous devrez connaître votre marge d’imposition marginale (11%, 30%, 41% ou 45%). Vous devriez utiliser le simulateur « gouvernement de l’impôt » ou lire les tranches ici : Calcul de l’impôt rapide.S’il vous plaît noter que la plupart des contribuables avec un revenu « normal » sont dans une fourchette de 11%. Bonne nouvelle, le conseil est souvent le même qu’avant. Lataxe forfaitaire pénalise les personnes sur une tranche fiscale de 11 % ; il est souvent nécessaire de cocher la case 2OP pour annuler et être remboursé. Ci-dessous, je détaille les calculs, car à première vue, il semble surprenant que le 12,8% PFU est moins intéressant que le tronçon 11%… c’est le cas.

NB : Pour les puristes, certains existent, ce qui conduit la PFU à être meilleure que la tranche imposée à 11%. C’est le cas des personnes qui effectuent un remboursement d’un contrat d’assurance vie après 8 ans ET dont les intérêts perçus excèdent la déduction de 4600/9200 euros. C’est rare, ces personnes ont normalement opté pour le PFL de 7,5 % au lieu de 11 % et au lieu de 12,8 % de PFU ; par conséquent, elles doivent également réfuter l’UPF pour leurs autres revenus. D’autres situations sont décrites plus loin.

3- Les citoyens français en tranche fiscale de 30 % ou plus doivent prendre le temps nécessaire pour effectuer des calculs pour déterminer s’ils acceptent ou non l’impôt fixe.

Si vous êtes dans la troisième catégorie soit un salaire élevé qui vous emmène sur une tranche d’impôt à 30% ou plus, il n’y a pas de conseil immédiat. Tout le monde devra étudier sa situation pour savoir si le forfait unique en vaut la peine ou s’il est nécessaire de cocher la case 2OP. Bien que l’UPU soit très attrayante pour les contribuables très riches et riches (41 % ou 45 %), elle peut devenir un mauvais choix. La difficulté est due à le fait suivant : si le taux forfaitaire unique est choisi, l’impôt forfaitaire de 30 % est appliqué à tous les revenus affectés. Le fait qu’un impôt fixe soit prélevé sur tous vos revenus bancaires peut s’avérer être pénalisé parce que pour certains, la catégorie d’impôt était meilleure. Cela est dû au fait que le revenu provenant de certains placements a fait l’objet de déductions avant impôt sur la déclaration de revenus. Avec PFU, la réduction n’est pas possible et tous les revenus sont soumis à 30%. Par conséquent, il est nécessaire d’étudier la taxe exacte avant et après chaque investissement.

Taxe forfaitaire : faites attention aux frais déductibles en espèces 2CA et rabais.

L’ option de taxe fixe affecte également d’autres variables. En fait, dans certaines situations rares, les conseils peuvent varier. Les plus courants sont

- parfois, vous avez des frais bancaires à déduire qu’ils sont en Ligne 2CA. C’est à vous de les remplir dans la déclaration parce que les autorités fiscales ne le font pas. Si vous optez pour PFU, ces frais ne seront pas déduits ! Un argument qui renforce ma position selon laquelle le rejet est souvent la bonne solution parfois même dans les cas de revenus élevés.

- une taxe faible, vous pouvez bénéficier du système d’escompte qui réduit votre taux d’imposition final. Parfois, le calcul améliore l’escompte en optant pour la taxe fixe (la taxe est plus élevée par l’imposition forfaitaire que sans ce qui est expliqué parce que nous parlons d’un impôt bas… mais la perte fiscale est compensée par un rabais plus élevé à la fin !).

- va de même pour les personnes âgées de plus de 65 ans dont les revenus sont très modestes et qui bénéficient d’une allocation de pension. Le refus d’un impôt fixe peut avoir un effet pervers et peut augmenter le revenu de l’impôt de référence en raison de son impact sur la réduction.

Avec

Il en

:

En fait, mon est toujours le même : faites une simulation en cochant la case 2OP et faites la même simulation sans la cocher. Gardez celui qui donne la meilleure taxe finale.

Taxe forfaitaire unique ou taxe sur le barème par déclaration : la meilleure option en fonction de chaque investissement.

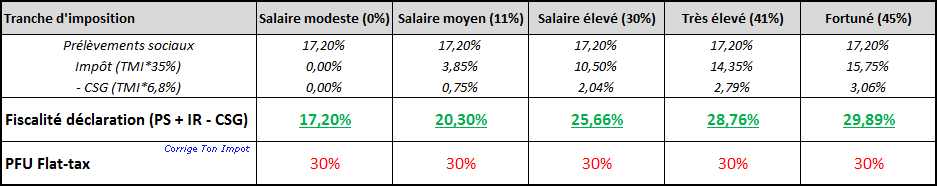

Pour que les personnes ayant une fourchette fiscale de 30 % ou plus prennent la bonne décision (et 11% de personnes comprennent pourquoi l’UPU devrait être annulée), je propose plusieurs tableaux montrant le taux exact d’imposition après déductions. L’impôt fixe est toujours de 30% ; l’impôt sur la déclaration représentera 17,2% des impôts sociaux associés à l’imposition selon la tranche fiscale après déductions . Il est nécessaire de faire ce travail pour chaque produit bancaire. Je présente rapidement les règles avant d’exposer les tableaux finaux. Pour plus de détails, j’ai expliqué chaque calcul ici : comment fonctionne le une taxe fixe ?

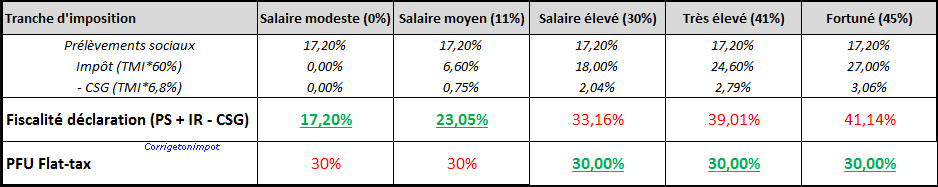

1- Dividendes d’actions (comptes de titres, actions) : le PFU attrayant si la tranche fiscale est de 30% ou plus.

Les revenus d’actions et d’actions sont assujettis à une réduction de 40 % avant de passer à votre tranche fiscale. De plus, le CSG de 6,8 % est déductible en N 1, ce qui ne sera pas le cas en UPF.

Dividendes : l’imposition par le biais de la déclaration d’impôt ou du taux unique forfaitaire ?

La meilleure option apparaît en vert. En ce qui concerne les revenus d’actions et d’actions, l’impôt actuel est meilleur pour les non-assujettis et s’élève à 11 % (encadré 2OP). Pour d’autres, le PFU devient plus attrayant.

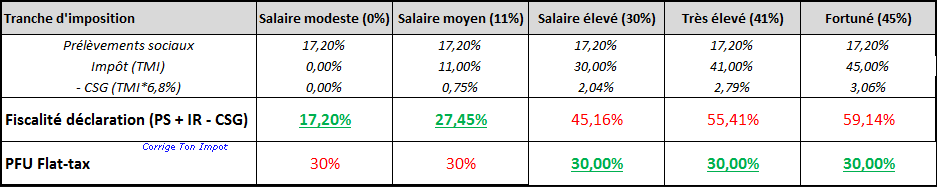

2- Brochures B, CAT, Bonus hébergés sur un compte de sécurité… : 30% avantageux PFU.

Intérêts produits par des obligations (coupons) hébergés sur un les titres ne bénéficient pas de déductions. Idem pour les brochures B, CAT… Ils subissent la tranche fiscale et bénéficient de la déductible CSG en N 1.

Coupons : imposition par le biais de la déclaration d’impôt ou du taux forfaitaire unique ?

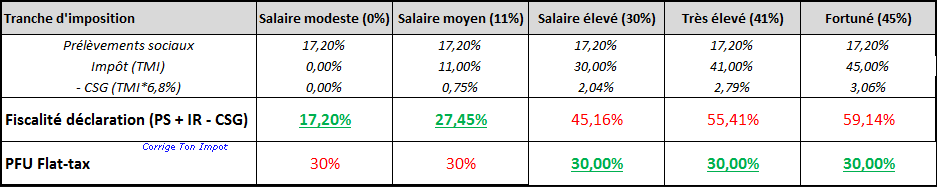

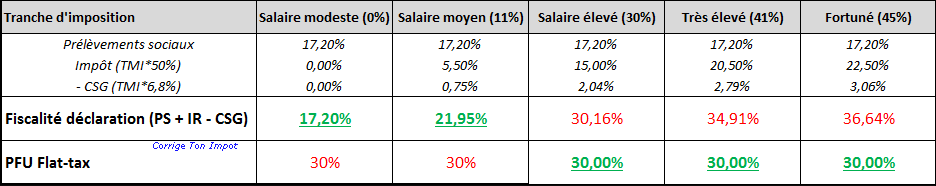

3- Augmenter la valeur après le transfert de titres : vérifier la durée de l’action, car PFU peut devenir obsolète même dans les tranches fiscales les plus importantes.

Si vous vendez des titres, la taxe sera imposée en fonction de la tranche fiscale. Toutefois, une remise de 50 % a lieu si vous possédez les titres depuis plus de 2 ans et passera à 65 % après 8 ans. En fait, PFU devient inefficace si vous les possédez pendant une longue période.

Valeur plus-value inférieure à deux ans : impôts par le biais de la déclaration de revenus ou du taux unique forfaitaire ?

Valeur du capital entre 2 et 8 ans : imposition par le biais de la déclaration d’impôt ou du taux unique forfaitaire ?

Augmentation de la valeur sur 8 ans : imposition par le biais de la déclaration d’impôt ou du taux unique forfaitaire ?

Nous avons commencé à voir comment le problème se pose. Une personne qui a vendu des titres de moins de deux ans doit prendre PFU dès que sa catégorie d’imposition atteint 30 %. Par contre, si vous vendez également des titres sur huit ans, le taux forfaitaire pénalise. Il est impossible de se dissocier, vous devrez prendre PFU pour tout ou le refuser complètement.

4- Assurance vie, ELP, CEL etc… si vous choisissez le taux forfaitaire unique ?

Je pense que tu as le problème. Pour chaque investissement, il est nécessaire d’identifier les déductions applicables avant impôts à la tranche fiscale et de les comparer avec 30 % du FFU. Je ne détaillerai pas chaque emplacement, mais je suis disponible en tant que commentaire pour répondre aux questions sur un produit spécifique. En ce qui concerne l’assurance-vie, j’ai expliqué ici le régime : assurance-vie et impôts : devrions-nous choisir le taux forfaitaire unique, le taux d’imposition ou le taux de décharge ? En ce qui concerne le PEL ou le PEL, c’est encore pire parce que les intérêts sont habituellement exonérés de l’impôt sur le revenu. Grâce à l’impôt fixe, ils sont imposés à 12,8 %, tandis que lors de l’annulation, les impôts vont à 0% pour tout le monde. Encore une fois, même pour les contribuables très riches, il devient très intéressant de cocher la case 2OP pour récupérer le mauvais 12,8% via PFU.

Bilan Vous devez cocher la case 2OP de la déclaration de revenus 2021 pour annuler la taxe fixe ?

Pour conclure, je ne peux avancer que deux conseils simplement :

1- Les contribuables non imposables ou sur une tranche fiscale de 11 % doivent très souvent cocher la case 2OP pour réfuter l’impôt forfaitaire et être rembourss.2- Au-delà de cela, il suffit de regarder le tableau correspondant ci-dessus si vous n’avez qu’un seul type de revenu bancaire. Si PFU est mieux, ne faites rien ; si ce n’est pas le cas, cochez la case 2OP. Vérifier malgré deux simulations

Dès que vous accumulez divers revenus bancaires, le choix peut devenir cornaline. Si les tableaux de chaque revenu ont toujours la même option, c’est très simple : il suffit d’opter pour le régime fiscal qui vise le bout des doigts.

Exemple

M. LA La correction fiscale est dans une tranche fiscale de 30% et a eu des dividendes, des cessions d’actions de moins de 2 ans et a fait un rachat d’assurance vie ouvert il y a 3 ans. Vous vous rendez compte que pour chaque investissement, PFU est la meilleure option. Par conséquent, vous ne pouvez pas cocher la case pour rester dans la PFU et refuser les taxes selon la déclaration de revenus.

D’ autre part, puisque les tableaux mettent en évidence différentes options, la réponse est très compliquée. Ensuite, vous devez être accompagné par un professionnel ou faire des calculs détaillés de chaque taxe à l’euro le plus proche. La solution est d’utiliser le simulateur « fiscal gov » et de faire deux tests : l’un en cochant la case 2OP et l’autre sans rien faire. Cela vous permettra de savoir s’il est préférable de prendre l’impôt fixe pour tous vos revenus ou d’être imposé selon le calendrier d’imposition. Vous ne pouvez pas choisir PFU uniquement pour le placement qui vous convient !

Pour être complet, compte que le refus de PFU réduit l’impôt, mais peut augmenter le revenu fiscal de référence et le taux pris à la source. Le relèvement du taux n’est pas un problème parce que le gain fiscal est plus intéressant et le taux dépassé sera remboursé. En outre, l’augmentation des recettes fiscales de référence risque de faire perdre de l’aide à certains retraités. Je vous invite à vérifier que votre revenu fiscal ne vous permet pas d’exonérer avant de réfuter PFU : Référence Tax Loyer : Qu’est-ce que c’est ?